L’origine dei Fondi Comuni di investimento (FCI) sembra risalire all’ultimo quarto del 18°secolo per l’iniziativa del mercante olandese A. van Ketwich che creò l’Eendragt Maakt Magt, un Investment Trust (cioè un fondo chiuso) per attirare piccoli investitori; era investito in obbligazioni internazionali e prestiti a piantagioni diversificate geograficamente. Il primo dei fondi aperti deriva dall’apertura al pubblico, nel 1928, del MFS Massachusetts Investors’ Trust fondato a Boston quattro anni prima; ancora all’inizio degli anni’50 negli USA il loro numero era modesto e solo nella decade successiva è cominciata una crescita di qualche rilievo. I FCI applicano varie strategie d’investimento e vengono gestiti tramite una selezione dei mercati, delle valute e dei titoli da inserire in portafoglio, e per questo vengono tutt’ora indicati come fondi attivi (FA); applicano commissioni consistenti in quanto le spese legate alla complessità dell’analisi, della gestione e dell’operatività sono rilevanti.

John C. Bogle, fondatore di Vanguard (una società di investimento), è stato uno degli imprenditori che ha contribuito – insieme ad altri imprenditori nei settori degli arredi, della moda e dei viaggi – a rendere accessibile un prodotto relativamente poco diffuso per la sua esclusività. A metà degli anni ’70 intuì che il grande sviluppo economico del dopoguerra aveva molto allargato la platea dei risparmiatori e che un patrimonio finanziario non era più un privilegio di pochi (magari più propensi a sostenere costi elevati per la loro gestione); si rese anche conto che i prodotti più comuni, gli FCI, erano troppo costosi per il risparmiatore medio e che, come la ricerca accademica sottolineava, le elevate commissioni ne inficiavano il rendimento. Bogle quindi lanciò nel 1976 il First Index Investment Trust, un fondo indice (FI) – cioè un fondo che replica integralmente la composizione di un indice di mercato1 – investito nell’indice S&P 500, aperto a tutti.

Col passare degli anni, vista anche la grande popolarità ottenuta dallo strumento di Vanguard, sono nate una pletora di fondi indice, avvicinati poi dagli ETF (Exchange Traded Funds) che si differenziano dai primi in quanto sono fondi chiusi le cui quote sono trattate in borsa (e quindi acquistabili e vendibili ogni giorno, a differenza dei fondi tradizionali che richiedono tempi a volte abbastanza lunghi per la sottoscrizione ed il riscatto). Entrambi questi strumenti sono caratterizzati da commissioni molto più contenute di quelle dei fondi comuni, in quanto la selezione e la proporzione dei titoli nel fondo è predeterminata, le operazioni sul mercato vengono effettuate automaticamente tramite sistemi informatici, e quindi non necessitano di analisti per la ricerca delle opportunità più promettenti e di altre risorse per l’operatività. Per questo motivo vengono chiamati fondi passivi, e la loro performance è allineata a quella dell’indice di riferimento quasi al 100% (in quanto è comunque presente una commissione, seppur modesta). Ora questi strumenti hanno superato i fondi attivi per le attività in gestione (oltre 12.000 mld $), ed il maggiore ETF che replica l’indice S&P 500 ha un patrimonio in gestione superiore a $ 500 mld.

Soprattutto negli Stati Uniti, nella seconda metà del secolo scorso, la ricerca accademica aveva elaborato varie teorie per spiegare l’andamento dei prezzi di borsa dei titoli azionari: dalla Random Walk (che sostiene la casualità dei prezzi) all’Efficient Market Hypothesis – EMH (che ipotizza che il prezzo di un titolo rispecchi tutte le informazioni disponibili in un determinato momento); in tempi più recenti sono emerse nuove ipotesi legate alla finanza comportamentale ed alla ricerca di tendenze statistiche della fluttuazione dei prezzi (analisi tecnica). Alla base della gestione2 dei fondi attivi, fino alla nascita dei fondi indice c’era (e rimane tutt’ora) l’EMH, anche se l’evidenza empirica, una volta a disposizione una quantità sufficiente di dati, ha dimostrato che la gestione attiva non è riuscita nella maggior parte dei casi a battere l’indice di riferimento nel lungo periodo, confermando l’intuizione di Bogle. Lo scorso anno, in tutto l’universo dei fondi (cioè comprensivi di tutte le strategie e strumenti di investimento) analizzati da Morningstar, meno del 47% dei fondi attivi hanno avuto risultati netti migliori di quelli passivi, e meno del 25% hanno avuto performance medie migliori nel decennio finito nel dicembre 2023. La causa principale di questo fatto è da ricercarsi nell’elevato livello delle commissioni caricate dai gestori3 (un FA azionario costa circa 70 US cents/anno ogni 100 US $ investiti, a fronte di circa 10 cents/anno per un FI), anche se fra il 2000 ed il 2020 il costo complessivo per un investitore nei fondi attivi si è circa dimezzato.

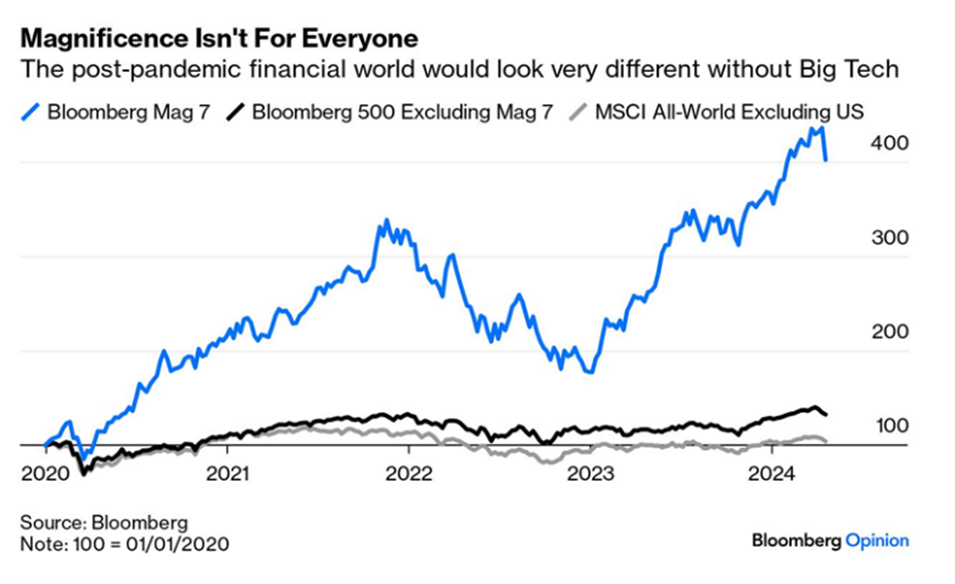

Sotto il profilo generale mi sorgono però alcuni dubbi sui fondi indice. Limitandoci in queste considerazioni al mercato statunitense – dove sono maggiormente diffusi – si può notare che la loro crescente popolarità attira continue sottoscrizioni, quindi maggiori acquisti dei titoli che compongono l’indice e conseguente salita dello stesso, stimolando nuovi investitori, etc., in un loop che può favorire la crescita di bolle speculative. Se poi si considera il fatto che, per definizione, i titoli vengono inseriti in un indice con percentuali proporzionali alla loro capitalizzazione accade che, non essendoci valutazioni a carattere fondamentale da parte dei gestori dei FI, i loro acquisti tendono a gonfiare ulteriormente la valutazione delle maggiori capitalizzazioni nonché del loro peso sull’indice, anche qui con il rischio di eccessi; indicativo quanto successo alla borsa di New York negli ultimi anni, se si valuta la sua performance escludendo i 7 titoli tecnologici più importanti4:

Un altro aspetto riguarda il fatto che gli indici, proprio per la metodologia della loro costruzione, risultano eccessivamente concentrati in alcuni titoli o settori e poco rappresentativi del mercato nel suo complesso ed in ultima analisi dell’economia di un Paese:

Ciò crea un problema per i gestori dei FA, che si confrontano per regolamento con un benchmark composto da uno o più indici; generalmente questi strumenti sotto-investono nelle maggiori capitalizzazioni in quanto reputano che tutte le informazioni siano di dominio pubblico, e che quindi sia più difficile che abbiano performances migliori di altre aziende meno in primo piano.

Un altro fattore distorsivo è legato alla periodica rivisitazione della composizione degli indici da parte delle società che li elaborano; in tale occasione, si manifestano – prima dell’effettiva modifica dell’indice –operazioni speculative al rialzo (per i nuovi titoli aggiunti) o al ribasso (per quelli che varranno rimossi), in quanto il mercato anticipa il fatto che tutti i FI dovranno procedere alla modifica del loro portafoglio.

Un altro aspetto, a mio parere critico, legato alla crescita dei fondi indice (che detengono circa il 40% del mercato azionario americano) riguarda il potere che le grandi società di gestione sono venute ad avere: già prima della pandemia le tre maggiori società di investimento (gestori di un vasto numero di FI) – Vanguard, BlackRock e State Street – controllavano oltre 13.000 mld $ nel mercato azionario. Considerata l’influenza che possono esercitare al momento delle votazioni in assemblea, sembrano evidenti le implicazioni possibili sulla corporate governance aziendale e su eventuali decisioni assembleari non allineate alla massimizzazione del profitto.

Negli ultimi anni si è assistito ad un cambiamento radicale del mercato finanziario, forse anche in conseguenza di un mercato azionario praticamente sempre al rialzo negli ultimi 10 anni; per la ricerca di performances di brevissimo termine molti capitali sono attratti da strumenti una volta impensabili, dalle criptovalute (i cui criteri di valutazione mi sembrano particolarmente oscuri) ai c.d. meme stocks (azioni di aziende decotte, e comunque non profittevoli, che diventano popolari solo per la loro promozione sui social networks da parte di autonominati esperti). Sembrerebbe che la speculazione – necessaria per lubrificare la liquidità del mercato se effettuata da professionisti – sia diventata l’obiettivo principale di molti investitori alla ricerca di facili (?) guadagni, mettendo in secondo piano il vero scopo dell’investimento azionario, e cioè mantenere – e magari incrementare – il potere di acquisto del proprio patrimonio nel lungo termine, fornendo capitali per lo sviluppo delle aziende e dell’economia.

Credo che per le esigenze del risparmiatore medio sarebbe molto opportuno – anche in considerazione degli attuali stravolgimenti geopolitici, economici e tecnologici – che si ritornasse a leggere Security Analysis di B. Graham e D. Dodd, un libro pubblicato negli anni ’30 del secolo scorso, per imparare a scegliere in maniera razionale gli investimenti in capitale di rischio, e si rendesse marginale la quota in fondi passivi solo per una diversificazione in settori o mercati difficili da analizzare per la loro complessità o distanza geografica.

E per svecchiare il panorama dei FCI, forse è giunto il momento di pensare ad un nuovo tipo di fondi – esenti da ogni imposta, anche per i sottoscrittori che mantengono le loro quote per un periodo superiore a 5 anni – che investano in aziende di nuova generazione, affamate di capitali per la loro crescita, in settori strategici per il futuro (cambiamento climatico, intelligenza artificiale, biotecnologie, nuove energie, …).

In Europa, dove è presente un grande risparmio privato, un simile strumento potrebbe stimolare una nuova fase di crescita, riducendo la necessità di investimenti pubblici.

1 Il primo IF era stato creato poco prima da Rex Sinquefield

2 S. J. Brown: The Efficient Market Hypothesis, the Financial Analysts Journal, and the Professional Status of Investment Management; Financial Analysts Journal, Vol. 76, n°2, 2020

3 I dati qui di seguito citati si riferiscono al mercato finanziario statunitense, il più importante e quello dove i fondi hanno maggiore sviluppo e rilevanza complessiva

4 Apple, Microsoft, la holding di Google Alphabet, Amazon, Nvidia, la holding di Facebook Meta Platforms e Tesla, chiamati comunemente I Magnifici 7

Qual è la tua opinione? Condividila con noi! Scrivi a gsabbadini@adamsmith.it